Market Insight:中國銀行謀定後動

全世界央行都在印銀紙,香港樓價近期升穿九七年高位,特區政府雖然承諾由供應着手,但遠水難救近火,上周五終於再以行政手段壓低樓市。

措施包括延長特別印花稅(SSD)到三年,稅率提高至兩成外,針對公司及非本港永久居民名義買家的住宅交易,徵收額外一成半買家印花稅(BSD),目的顯然回應內地人來港買貴港樓的公眾共識。

有統計數字顯示,本地一百一十萬私樓中,內地人擁有存量其實低於2%,平心而論,由近日幾個本地新盤開售所見,內地買家受經濟下滑影響大幅減少,BSD作用看來心理大於實際,或者純為滿足近日港人反內地人的民怨。但政策牽連甚廣,最直接受影響係來港工作嘅外籍人士,焗住要住滿七年,攞到三粒星前,都只能租,不能買。

合理樓價難定義

SSD延長殺傷力較大,罰稅期延長到三年,意味投資物業前,要考慮一五年美國超低息承諾完結後,或者資產價格已開始回落,等三年可能得不償失。

眾所周知,香港樓市強勢,元兇是環球資金氾濫及超低利息,但針對熱錢流入,要堅守7.8匯率的特區政府,唯有以行政手段落藥。兩年前首階段的SSD,的確減低了樓市需求(主要來自炒家),不過供應也一同減少,供求曲線齊齊向下,形成交易量減少,但卻證明了對樓價壓抑作用唔大。

或者,政府係希望以措施換取時間,等三、四年後新增供應出來,樓市供求趨向平衡。周末高官指希望樓市可以回到合理水平,但到底那裏才是合理?到底政府是否有協助市民購買私樓的義務?要知樓市一如股市,永遠在節節上升的時候,買家才會空群而出。

今次SSD也實在幫不了財力有限的新業主,政府揚言樓價與經濟背馳,內地經濟吹冷風,香港明年GDP增幅可能只得2%左右,新業主兩、三年內一旦失去工作及供款能力,同時又被SSD綁住,無論賺蝕賣樓也要罰稅,財政靈活性將大受影響。在新政策下,最需要想清想楚的,仲係準備傾盡所有才夠畀首期上車的準業主。

講番股事,十連升後,上周五升勢終於斷纜,恒指跌264點,收報21,545點,差不到百點,就會測試10日線約21,479點支持。

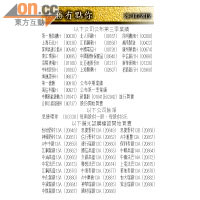

沽空佔大市成交比例由8.4%回升至上周五的9.1%,沽空最多嘅三隻股份分別係盈富基金(02800)、銀河娛樂(00027)及神華(01088)。

水泥股仍有可為

上周五已指出,周四中小型股指數逆市先跌,無疑是調整將至的先兆,由於先前唔少二三線股反彈幅度相當多,今次大孖沙沽貨有理無理,總之彈得多沽得快。好似水泥股海螺(00914),管理層同分析員會面,確認第三季業務見底,踏入第四季水泥價格及毛利都有回升趨勢,股價仍然由周初高位27.4元,跌至上周五最低25.15元,調整接近8.2%。

至於上周所介紹兩隻市值較細的中型水泥股台泥國際(01136)及西部水泥(02233),回吐壓力就更大,尚幸跌市中成交減少,反映要沽貨的始終唔多,基本因素好轉及十八大之後,預期中央會再有基建計劃出台下,相信調整過後仍有可為。

上星期講過中行(03988)季度業績超額完成,周五以3.2元高位開出後,最終竟隊到倒跌,收報3.14元。綜觀分析員的報告,大都無把中行連續三季均優於預期的業績放在心上,反而憂慮理想息差及極低不良貸款,難以維持。雖然第三季業績已成歷史,但分析員將內銀股現時營運情況「太好」,未來必定會轉壞的故事講足兩年,真係聽都聽到悶。

為淡而淡欠理據

筆者相信A股就算未見底位,也離底不遠,尤其短期隨着領導人換班塵埃落定,新政策出台,沒理由再為淡而淡,中資股之中估值算最平,基金經理最Underweight的,非內銀股莫屬。如果大家嫌中行low beta上落慢,大可揀四大行以外的。至於已持貨者,實在沒理由不等待內地經濟及政策在第四季的轉角市出現。

古勝