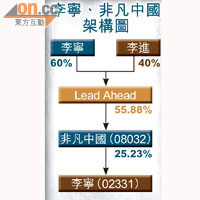

非凡零現金吞李寧

「體操王子」李寧家族控制的李寧(02331)重提向創業板公司非凡中國(08032)注入25.23%股份的計劃,而整項交易不涉及任何現金。非凡中國執行董事陳寧強調,今次提交的計劃通過相關監管機構審閱,故對最終完成收購項目充滿信心。雖然有分析指,是次交易屬李寧家族變相減持李寧公司,但身兼非凡主席兼執行董事的李寧卻不同意此說法。

李寧昨於電話會議回應指,不同意外界指其「慢慢淡出」李寧公司的說法,指重組架構純粹出於搭建綜合平台的考慮,相信可為兩間企業的業務帶來協同效益。陳寧透露,兩間公司現有大項目磋商中,至於瀋陽開發項目則正在篩選合作夥伴,未來將謹慎發展投資項目。

非凡中國初步以約13.59億元作價購入近2.66億股李寧公司股份,表面上李寧公司的控股權遭易手,由投資控股公司Victory Mind及Dragon City落入非凡中國手中,但實際兩者均由「體操王子」李寧家族操控。非凡中國將透過發行經完成「五合一」後的17.8億股新股,及價值7.8億元永久性次級可換股債券(CB)支付代價,因此陳寧重申,是次交易不涉及任何現金,目前亦沒有其他融資需求及計劃。由於此收購以長線發展作考慮,因此非凡中國不會減持李寧公司股份。

非凡中國單日升84%

非凡中國昨復牌後股價明顯受消息帶動,最多抽升1.35倍至0.153元,終收報0.12元,無論是單日升幅84.6%,還是涉及成交的7.56億股,均為昨日港股之冠。按通告,集團新股的發行價及CB換股價,同為0.325元,相等於建議股份「五合一」後停牌前收市價。預計交易完成後,李寧及其家族將從目前持有55.88%非凡中國權益增至約69.91%,相關CB轉換則受限於維持符合25%公眾持股量的法定要求。

今次非凡中國特別簽訂一項盈利掛鈎付款協議,假設李寧公司在明年至一七年,各財政年度純利的25.23%乘以磋商後的市盈率超出13.59億元,差額將按「盈利計價機制」計算所發行的「盈利能力可換股債券」支付,初步轉換價為每股0.325元,最多為7.8億元,意味是次交易可能超出13.59億元。另非凡中國建議在法定股本中增設110億股新增合併股份,將法定股本由5.1億元增至10.6億元。

李寧遭里昂評「沽售」

里昂指,若李寧家族悉數行使非凡中國就交易而發行的CB,李寧家族在李寧公司的實際持股,將由目前約25%降至18%,等同變相減持,在現階段屬負面消息,故重申「沽售」評級,李寧股價昨跌近4.76%至4.6元。