全球「水患」焗揀股

千呼萬喚的美國聯儲局「無限量QE3」(第三輪量寬措施)終出台,帶動環球股市、貨幣以至商品急彈。在QE3新世代下,究竟哪類資產最具潛力?投資者又應如何部署個人的投資組合呢?綜合各專家的看法,均認定資金會流入股市,港股料受惠,樓市卻未必得益。另雖然資金大量流入會引發高通脹,惟專家指與通脹掛鈎的iBond現回報太低,不是時機買入。

有「基金教父」之稱的雷賢達預料,恒指短線或見21,500點,惟其後將掉頭回落,但相信熱錢不會流入本港樓市,因一來投資門檻較高,二來熱錢運作向來傾向流入股市。前渣打銀行亞洲區總經濟師關家明亦認為,房地產的買賣流動性較低,交易費用亦較高,故熱錢將主力流入港股。

商品急膨脹 ETF可吼

信安環球投資基金經理朱加城透露,其管理的基金早在數星期前開始增持地產股,並伺機加注。

他指出,美國推出QE3的措施較市場期望進取,對環球股市具正面作用,當中尤看好地產及金融股。

fundsupermart.com總經理黃展威認為,短期內突然有大量熱錢流入市場,債市及商品都會受惠。QE3推出,在資產泡沫下將令通脹加劇,對商品價格起刺激作用,可以考慮買入相關ETF(交易所買賣基金)。

積金投資股債 8:2 進取

進邦匯理研究部總監梁偉民指,強積金屬長線投資,QE3只是短期措施,打工仔毋須因而大幅調整積金配置。若真的要乘勢短線獲利,可輕微調高股票比重,假若打工仔的強積金投資屬中風險或中高風險程度,舉例現時持有的股債比例為6:4,或可調整至8:2。他認為,股票部分可首選亞洲包括中港地區,債券部分可以揀環球債券。

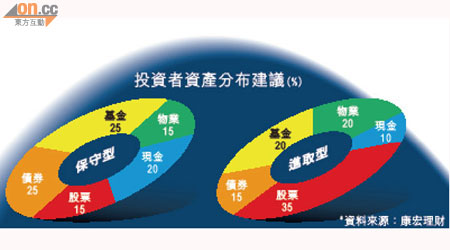

康宏理財聯席董事張言銘認為,由於QE3可增加當地企業的流動資金,有助提升企業的盈利表現,所以對保守的投資者而言,企業債券將是穩健之選。同時,美國宣布把低息政策延長,因聯匯的關係,所以香港可續享有低息環境,有利港人投資物業資產。

iBond價仍高未宜入貨

不過,至於港人熟悉的iBond,則未現投資時機。美國萬利理財總裁張佩儀表示,雖然QE3會令通脹上升,但由於通脹掛鈎債券(iBond)價格仍處高位,認為iBond回報要有5%才吸引。港府上月底公布的七月通脹按年僅升1.6%,遠低於市場預期,iBond股價亦顯著回落。