SMART MONEY:4式解構 內銀業績

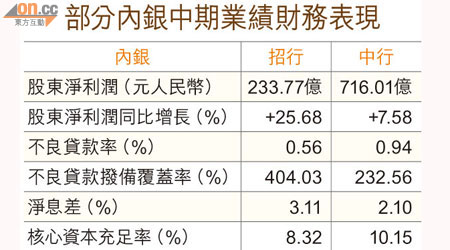

內地銀行股業績逐一揭盅,繼招行(03968)、中行(03988)及建行(00939)後,今周還有工行(01398)、農行(01288)等作壓軸。內銀股是不少散戶至愛,面對沉甸甸的業績報告,你是否懂得擷取重點?對金融股素有研究的人氣Blogger市場先生,就解構內銀業績提出四大因素。

1.資產質素關鍵之最

近期不少分析傾向關注內銀淨息差的利淡因素,但市場先生認為,內銀的資產質素狀況,才是整份內銀股業績的重點:「內銀股的淨息差不是不重要,但資產質素才是關鍵。」

他表示,不同銀行的淨息差不會相差太遠。反而,若貸款有機會不能全數收回,對業績影響更大,所以投資者更要留意不良貸款額增速、不良貸款撥備覆蓋率等反映銀行資產質素的數字。

2.關注類貸款慎分析

相對國際金融股,內銀股對貸款的質素分類得更仔細,有利分析其資產質素。由最好至最差,內銀的貸款分為正常、關注、次級、可疑及損失五類,而後三者共稱作不良貸款。

銀行會為不良貸款作相應撥備,得出不良貸款撥備覆蓋率。惟市場先生提醒,由於關注類貸款跌一級將變成不良貸款,大家還要看關注類貸款的增速,以及相關的超額撥備,切忌單看不良貸款撥備覆蓋率的高低。

例如,甲和乙兩間銀行各有100元不良貸款,甲以200元作撥備,不良貸款撥備覆蓋率200%;乙則以150元作撥備,比率僅為150%,表面看甲銀行較穩健。不過,原來甲的關注類貸款有100元,乙只有5元,其實乙在撥備上較甲充足。

3.按年比較準確度高

要分析一間公司業績的好壞,與往績比較必不可少,但現時市場看似對按季比較(環比)愈見重視,如將公司今年第二季業績與首季比較,而不是像按年比較(同比)般將之與去年第二季業績作比較。

市場先生認為,按季比較只是「攞嚟講」,因季與季之間存有季節性因素,如一些生意是既定在每年其中一季進行,又或指定在某一季入帳,皆會令按季比較不及按年比較準確。

4.留意風險加權資產

初階投資者對內銀業績可能只看盈利「大數」,但卻忽略了公司為達到此利潤,業務上有機會增加要承受的風險。「例如中小型銀行的盈利增長能力高,但原因可能是向一些信貸質素較低的客戶貸款,實際上其風險加權資產亦相應增加。」市場先生指。

內銀業績報表內有一風險加權資產數字,由各種風險資產乘以風險系數相加而成。

舉例,就算銀行的總資產完全沒有增長,但若貸款人的信用評級被下調,銀行的風險加權資產亦會上升。

市場先生專研金融股

深信價值投資的市場先生,一向是金融股的忠實支持者。他目前持有的工行、建行、招行、交行(03328)更是早於招股期間已買入,共計資產有數十萬元。加上他持有現值超過200萬元的滙控(00005),以及其他金融股,令他愛上鑽研金融股的業績好壞。

所謂「一理通,百理明」,市場先生指每間金融股的業績內容大同小異,易與同業比較。然而,他提醒現時全球經濟轉差,以及金融海嘯後各地政府對銀行業的政策規限,投資金融股的回報或有所削弱。目前他較看好的內銀股為建行及農行。