希逼換債恐釀金融動盪

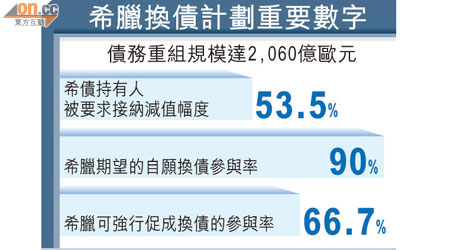

希臘私人債權人接納換債的期限將至,陸續有金融機構及退休基金願參與是次規模達2,060億歐元債務重組計劃,但要獲九成債權人參與似是「不可能的任務」,一旦希臘動用集體行動條款促成換債,勢觸發信貸違約掉期(CDS)賠償,金融市場恐添亂。

佔整體86%、按希臘法律發行的希債持有人,需於香港時間周五凌晨四時限期前,決定是否接納換債,國際金融協會(IIF)旗下宣布參與換債的金融機構增至30家後,希臘六大銀行、當地部分退休基金,及法國第二大銀行法興、意大利最大保險商Generali及意大利銀行UniCredit均已同意參與。

希臘財長韋尼澤洛斯表示,有信心換債參與率達75至80%。雖這不足以構成自願換債所需的九成參與率,但只要有三分之二債權人同意,希臘可動用集體行動條款,迫所有按希臘法律發行的希債持有人就範。希臘當局更威脅,該國並無預留資金支付予拒參與換債的債權人,意味這些債權人或一無所有。

倘違約 歐元區失十萬億

是次換債計劃要求私人債權人接受減值53.5%,是希臘換取1,300億歐元第二輪國際援助條件之一。希臘威脅強制債權人換債,雖可避免本月二十日145億歐元希債到期時爆發違約,但動用集體行動條款,很可能被視為信貸事件,觸發CDS賠償。

外電引述IIF的機密文件顯示,該會警告一旦希臘出現無秩序違約,將導致歐元區損失1萬億歐元(約10.19萬億港元),包括額外拯救愛爾蘭及葡萄牙成本3,800億歐元、支援西班牙及意大利成本3,500億歐元、重整銀行資本成本1,600億歐元,歐央行同時將面臨巨額虧損。