評級低難發債 內房堪憂

評級機構穆迪關注內地企業,特別是內地房企流動性狀況轉弱,令一月份其亞洲流動性壓力指數上升、加上中證監近日暗示內房融資未獲開綠燈,內房企業流動性持續轉弱。

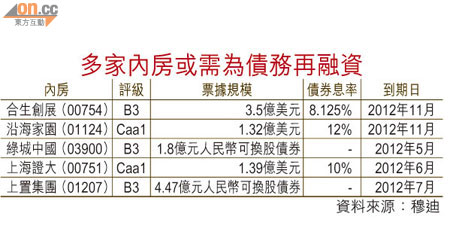

雖然內房流動性狀況轉弱,不過穆迪認為,隨着內地信貸緊縮持續,流動性將被進一步侵蝕,該行估計約4.2億美元的公共債務將於今年到期,而且大部分亦將需再融資,而當中更有部分為發行人評級於B3或以下,包括合生創展(00754)、綠城中國(03900)等內房,惟穆迪指,到目前為止於亞洲仍未有B3或以下的發行人可成功發行美元債券。

中海趁市好發債

而外圍經濟數據好轉,有內房把握機會向市場發債。外電消息報道,中國海外(00688)已聘請四家銀行擔任發債安排行,計劃發行以美元計價的債券。據了解,是次發行規模為5億美元,並將於今日路演。報道指,中海外委託了包括德銀、滙豐、工銀國際及摩根大通四家銀行,擔任發債安排行,有關投資者會議將於今日在香港及新加坡舉行。有投行界人士認為,由於中海外為行業龍頭,其具有良好的信用評級,相信其可取得較理想的票面利率(coupon rate),估計是次利率與上次發債息率相若。中海外於一○年十一月曾發行10億美元十年期的優先票據,息率為5.5%。

評級機構標準普爾及穆迪,亦分別對中海外擬發行的優先無擔保美元債券授予「BBB」及「Baa2」的債務評級。標普預計上述擬發行債券的條款與條件將與中海外已發行的美元債券一致,預計所籌資金將用於償還現有債務或對現有債務進行再融資,並用作新項目和現有項目的融資,以及一般企業用途。

恒盛冀優化債務結構

恒盛地產(00845)行政總裁程立雄就表示,面對未來的不確定環境,相信樓市短期仍會受壓,而公司將會審慎發展,包括控制開支及優化債務結構,公司計劃將今年的開工量由去年的200萬平米減少至150萬平米,預期可節省逾10億人民幣開支,另外亦希望透過銀行項目融資來取代信託貸款,及以長債來取代短債以優化債務結構。他指,現時的淨負債率約60%至70%,目標長遠仍能維持六成以下。