經濟回顧展望:美啟QE2掀幣戰

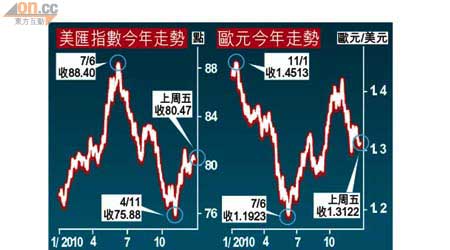

二○○八年金融海嘯的後遺症直到一○年仍未斷尾!救市行動導致各國政府債台高築,歐洲爆發主權債務危機險釀歐元區解體,希臘和愛爾蘭雖獲救,但猶有蔓延之虞;美國經濟走出衰退後仍疲不能興,聯儲局年底啟動次輪量化寬鬆措施(QE2),熱錢流竄迫使新興國家實施資本管制「抗洪」,競相推低貨幣,惟二十國集團(G20)首爾峰會一事無成,全球失衡困局依舊。

歐豬爆煲 歐盟或解體

今年初,歐洲主權債務問題愈益受到關注,尤其是高負債、經濟差的葡萄牙、意大利、愛爾蘭、希臘和西班牙問題嚴重,歐豬五國(PIIGS)一詞因而「彈起」。

結果,「造數」掩飾政府財政揮霍的希臘,以及樓市爆煲拖垮銀行業的愛爾蘭,分別在五月及十一月接受歐盟和國際貨幣基金組織(IMF)提供資金援助,歐洲央行也前所未有地啟動購買國債計劃救市,歐盟各國正辯論應否加大年中成立,規模高達7,500億歐元的救市基金。

惟經濟大師、IMF總裁卡恩、各地傳媒以至投資名宿批評,上述拯救行動治標不治本,歐洲的救市策略無疑是拖延時間,待至各國在草擬成立歐債危機永久應變機制上達成共識,才能真正遏止危機蔓延,歐元區國家亦開始研究聯手發債來拯救歐元。

美頻救市累全球「埋單」

等到永久應變機制有眉目,歐洲聯合債券登場之前,歐債危機仍會隨時波及其他歐豬國。其中,一旦公、私營債務龐大的西班牙爆煲,後果不堪設想。專家陸續發表歐元區瓦解論,市場恐慌情緒連累準備加入歐元區的波蘭和匈牙利貨幣和國債慘遭拋售。更有分析員警告,日本和美國或緊隨爆煲。

一波未平一波又起,美國增長乏力,失業率高企,樓市繼續處於冰封狀態,華府為免令原本龐大的財赤「百上加斤」,遂由聯儲局出手,循貨幣政策刺激經濟。聯儲局十一月初在反對聲下堅持啟動QE2,計劃明年六月底前購入6,000億美元國債,並把到期按證回籠資金再投資。

由於發達國增長乏力,QE2產生的熱錢更轉投急速發展的新興市場,導致股、匯和商品價格破頂。

各自為政 G20無作為

其實早在QE2啟動前,日圓兌美元已偷步衝上十五年高位,迫使日本央行九月中單方面入市推低圓匯,為六年來首次干預行動,巴西和南韓也相繼入市,巴西財長曼泰加發表全球爆發「貨幣戰爭」的言論,更成為全城熱話。

不過,年底的G20峰會毫無作為,基於全球經濟走出衰退後增長步伐不一,各國把矛頭指向令金融市場「水浸」的禍首——美國,解決全球失衡問題零進展。

美國聯儲局主席伯南克為了谷起「弱過藥煲」的就業市場,本月初放風可能加碼買債,QE3彷彿如箭在弦。

面對歐、美「泵水」自救停不了,令資金流向一面倒,新興國家惟有「自求多福」,透過加息、恢復向投資國債的海外投資者徵稅等途徑抗衡熱錢助長的通脹,遏止資產泡沫。