自從聯儲局開始逐步撤回非常規的緊急救市措施後,內部官員對退市策略和時間表的爭論愈益激烈。該局上月中會議紀錄顯示,部分官員認為應該加碼按揭抵押證券(MBS)收購規模,以推低按息,但另一官員則要求減購證券,眾人對通脹前景亦見分歧。「債券大王」格羅斯預料,聯儲局或直至明年才加息。

聯儲局早前曾押後期限、規模3,000億美元的長年期國庫券收購計劃去年十月結束,目前仍執行自去年一月展開、規模1.25萬億美元的MBS收購計劃,並將於三月底完成有關措施,該項措施成效顯著,去年成功推低按息至低於5厘水平,創上世紀五十年代初以來最低水平。

憂推高按息壓樓市

會議紀錄顯示,部分官員擔心美國經濟還未具備自行復甦的能力,憂慮隨着該局停止收購MBS,首次置業稅務寬免期在四月底屆滿,將會推高按息,繼而令房屋市場復甦將於今年熄滅,他們遂主張加碼收購MBS,並押後措施屆滿期限。但同時有至少一名官員以經濟正在改善為由,建議縮減MBS收購規模,甚至需要逐步減持。

通脹前景方面,部分官員指出經濟增長疲弱將抑制物價上漲,另一派官員則認為非常規救市措施會帶來通脹風險。

BMO資本市場高級經濟師格雷戈里表示,聯儲局在收購MBS議題上特別點出「部分」和「一名」兩派官員,用字之別意味該局傾向延長收購MBS。一個月前已表態的聖路易斯聯儲銀行行長布拉德,正是其中一名支持延長有關計劃的官員。

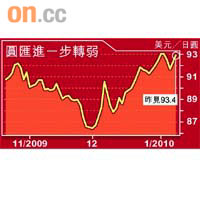

會議紀錄反映聯儲局官員對經濟復甦的疑慮,推低加息預期機率。利率期貨顯示,市場預期聯儲局六月前加息至少0.25厘的機率,由周二的46%急降至周三的24%。受到聯儲局會議紀錄帶動,歐元一度重上1.44美元,高見1.4447,但美國早段回落至1.4345美元。

債王料明年始加息

有「債王」之稱的太平洋投資管理(Pimco)聯席投資總監格羅斯接受財經頻道CNBC訪問時指出,美國經濟增長乏力,加上通脹溫和,相信聯儲局很可能直至明年才展開加息周期。

另一邊廂,LPL Financial經濟師卡納利指出,聯儲局一方面要保住樓市復甦,另一方面要控制通脹預期,對該局官員來說,今年決策進程猶如在鋼索上行走。聯儲局下次議息日期為本月二十六至二十七日。