美國對油價有如雙面刃,如果美國經濟衰退,美元持續疲弱,商品的避險作用提升,油價亦可望被推高。但另一方面,美國作為未來全球最大耗油國,一旦其經濟逐漸走出低谷,在工業生產復甦下,預期對石油的需求將會漸漸回穩。

供不應求 長遠看漲

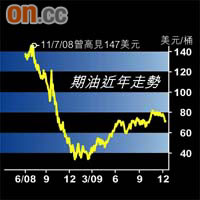

供求失衡的問題是油價向上的最主要動力。施羅德投資管理環球及國際股票專員John Coyle認為,雖然短期石油產能過剩,加上美國經濟仍未真正復甦,預期油價未來6至10個月,仍會維持在每桶75至80美元的水平,大升的機會有限。但長遠而言,他預期二○一二年,油價將可能重返金融海嘯前的147美元高位。

全球油田正以每年5.8%的速度邁向枯竭,而大型深海油田枯竭速度達12.6%,預計二○三○年時,主要油田產量只剩下每日二千萬桶。John Coyle指,石油輸出國組織(OPEC)之中委內瑞拉、尼日利亞、伊朗等地的產能上調空間有限,而沙特阿拉伯政府亦已表明不願將每日產量調升至250萬桶水平,以控制石油的供應。油價在供不應求的情況下,長遠會繼續上漲。

事實上,油價由去年底的每桶44美元至今約71美元,升幅已高達60%,同時反映能源走勢的MSCI環球能源指數(MSCI World Energy Index)同期亦已升了19.51%。而能源基金由年初至今則升了40.98%。高盛更預測未來12個月國際油價將升至每桶95美元。如果油價升勢符合預期,相信能源基金的升浪亦會跟隨。

除了供求之外,企業購併亦令能源資產價值進一步提高。John Coyle預期,在油田資源日漸短缺下,未來油公司之間將出現更多像加納油田般的購併競爭。而與擔當「收購者」角色的大企業相比,他反而認為被收購的中小型油公司估值更為吸引。因為中小型油公司的資產價值普遍被低估,而競爭亦有助推高原油資源價格,所以投資這些公司為能源基金帶來的潛在升幅可能更大。

環保能源 暫難取替

另一方面,雖然近年環保概念興起,新能源、替代能源等基金層出不窮,但市場普遍相信,新能源的供給量無法一下子取替傳統石油。John Coyle以近期大受社會歡迎的電動車為例,指出由於純電動汽車的售價較高,反而不及混燃車受歡迎,石油作為運輸能源的地位現時仍然穩固。

然而,能源基金除了屬於政策敏感投資外,波動性亦較大。如十一月底爆出的杜拜世界財務問題便令油價大幅波動。而在去年金融海嘯下,能源基金受油價影響亦普遍下跌四至五成,跌幅驚人,風險不容忽視。