不過,本港銀行界指出,通脹也未必促使聯儲局加息,除非實體經濟呈現增長,粗略估計,最快明年第一季才有望調高息口。

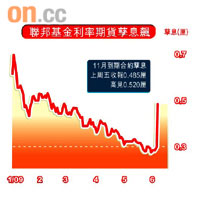

美國五月份非農業職位減幅遠較預期少,市場憧憬美國經濟開始轉好,聯儲局或須在年底前採取某種行動。因此,交易員預期十一月將聯邦基金利率由目前零至0.25厘加至至少0.5厘的機會率,由上周四的23.7%曾急升至70%,收市則降至42.5%並料明年中前進一步加至1.22厘。

美債息升幅「救市」後最勁

另88%交易員預測聯儲局本月議息時將按兵不動。聯儲局去年十二月將利率降至零至0.25厘的紀錄低位,前次加息已是○六年六月的事,當時息率至5.25厘。

用來推測央行政策改變的聯邦基金期貨及歐洲美元期貨合約引伸孳息率同步上升,○九年十二月聯邦基金期貨合約孳息率升23點子至0.57厘,後者更升34點子至1.35厘。

美國國庫券價格受加息預期影響大瀉,兩年期國債孳息率升33點子,至1.3厘,是去年九月美國公布七千億美元救市方案以來最大單日升幅,創八個月高位;十年期國債孳息率升12點子,至3.83厘,亦是半年高位。

耶倫指面臨巨大衝擊

國債孳息近期急升,也是導致債商認為聯儲局要加息應對的一個原因。三藩市聯儲銀行行長耶倫上周五在聯儲局主辦的小組討論會上表示,決策官員必須準備應對「巨大衝擊」,而國債孳息攀升恐怕是對通脹重燃「感到不安」的訊號。

不過,「債券大王」格羅斯接受CNBC訪問時表示,就業數據改善尚不足以促使聯儲局短期內採取加息行動。

另外,權威美國經濟研究機構全國經濟研究局(NBER)指出,儘管美國自○七年十二月開始的經濟衰退出現和緩迹象,目前宣布衰退結束還言之尚早。

中國工商銀行董事兼副總經理黃遠輝表示,現時美國做法是「頭痛醫頭,腳痛醫腳」,繼續靠印銀紙及低息率來刺激經濟,寧願出現通脹後再收緊經濟,也不欲長期陷於經濟衰退。但他指,通脹也不會促使聯儲局加息,除非實體經濟呈現增長,粗略估計,最快明年第一季才有望調高息口。

道指升12點 連漲三周

星展銀行高級投資策略顧問陳寶明表示,若貿然宣布加息只會阻礙經濟復甦,現時聯儲局仍傾向採用量化寬鬆政策來挽救經濟,因此預料聯儲局短期會維持息率不變。

美股個別發展,早段受就業數據帶動,道瓊斯工業平均指數曾升89點,其後一度跌,收報8,763點,僅升12點,另外,道指連升三周,幾乎收復今年失地。標普五百指數報940點,跌2點;納斯達克指數報1,849點,微跌0.6點。不過三大指數全周仍有進帳,分別升3.1%、2.3%及4.2%。

美股上周五微升收市,港股美國預託證券(ADR)則個別發展,其中滙控(00005)ADR折合報65.27元,較上周五港股收市跌0.53元或0.81%;中移(00941)及中國人壽(02628)ADR則分別升0.08%及0.17%,報79.31元及30.05元。